MAIN PUBLICATION :

| Home � R�sum� ex�cutif � Partie IV: L�industrie et les march�s |

|

Partie IV L’industrie et les marchés

En 2001, l’Union Européenne a adopté sa Directive pour la promotion de l’électricité produite à partir de sources d’énergie renouvelables sur le marché intérieur de l'électricité. Cette directive reste à ce jour le texte législatif le plus important au monde en matière d'intégration de l'électricité produite par les énergies renouvelables, y compris l’énergie éolienne. Cette directive contient un objectif indicatif de 21 de la demande d'électricité finale de l’UE fournie par des sources d'énergie renouvelables d'ici 2010, et elle réglemente les marchés de l'électricité où ces sources sont présentes. Elle a remporté un succès extraordinaire sur le plan de la promotion des énergies renouvelables, en particulier l'énergie renouvelable, et c’est le facteur déterminant qui explique le succès mondial remporté par l'industrie des énergies renouvelables en Europe, ainsi que la position de leadership mondial des entreprises européennes spécialisées dans l'énergie éolienne.

La mise en œuvre progressive dans les Etats membres de la Directive de 2001 sur l’électricité renouvelable, ainsi que la décision prise à l’unanimité par le Conseil de l’Europe lors de son Sommet de Printemps en mars 2007, de fixer une part obligatoire de 20 d’énergie renouvelable dans l’UE d'ici 2020, sont des étapes qui vont dans la bonne direction, ainsi que des indicateurs d'un engagement politique accru. On s’attend à voir adopter par le Parlement Européen et le Conseil avant le printemps 2009 une nouvelle Directive basée sur une proposition de la Commission Européenne remontant à janvier 2008. Cette Directive ferait passer la part de l’énergie renouvelable dans l’UE de 8,5 en 2005 à 20 en 2020, ce qui veut dire que plus du tiers de l’électricité de l’UE devra provenir de sources renouvelables en 2020, alors que cette proportion était de 15 en 2007.

La combinaison des énergies dans l'UE

Tandis que la génération thermique, soit plus de 430 GW au total, constitue depuis longtemps le cœur de la production d'énergie de l'Europe, en combinaison avec la grande hydraulique et le nucléaire, l'Europe renonce progressivement aux sources d'énergie classiques pour se tourner vers les technologies qui font appel aux sources renouvelables (Chapitre IV.1). Entre 2000 et 2007, la capacité de production électrique totale de l'UE a augmenté de 200 GW, atteignant 775 GW à la fin de 2007. Les modifications les plus notables de la combinaison ont été le quasi-doublement de la capacité de génération au gaz, passée à 164 GW, et le développement de l'énergie éolienne, qui a plus que quadruplé en passant de 13 à 57 GW.

L'énergie éolienne sur le marché européen de l’électricité

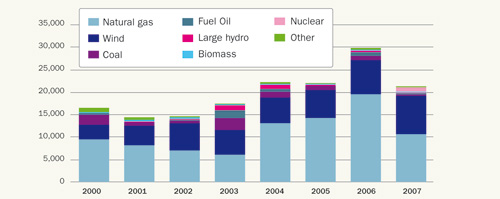

L’UE ouvre la voie en adoptant des mesures politiques destinées à faciliter le passage au déploiement des technologies à base de sources renouvelables. Avec un taux annuel de croissance supérieur à 20 en MW installés entre 2000 et 2007 (Figure S.16), l'énergie éolienne s'est clairement établie comme source d'énergie pertinente sur le marché européen de la production électrique. L’énergie éolienne a représenté 30 de la capacité totale de production d'électricité dans l'UE au cours de cette période de 5 ans, ce qui fait de cette source d'énergie le deuxième contributeur en importance à l'installation des capacités dans l’UE au cours des dix dernières années, derrière le gaz naturel (55). En 2007, l'éolien représentait 40 de la nouvelle capacité annuelle installée dans l'UE et son augmentation a été plus importante que toute autre technologie de production électrique, gaz naturel inclus.

Figure S.16 Nouvelle capacité de production d’électricité, UE, 2000–2007 (en MW)

Sources: EWEA (2008); EWEA/Platts (2008)

La part de l’énergie éolienne est passée à plus de 10 de la capacité installée totale, et à de 5 de la demande nationale en électricité sur cinq marchés européens -Allemagne, Espagne, Danemark, Portugal et Irlande - en dépassant même 10 tant en Espagne qu’au Danemark.

Situation actuelle du marché de l’énergie éolienne dans l’Union Européenne

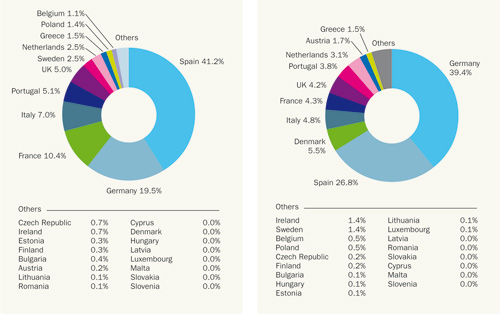

En UE, la capacité éolienne installée a progressé tous les ans de 25 en moyenne au cours des 11 dernières années, en passant de 4.753 MW en 1997 à 56.535 MW en 2007 (Chapitre IV.2). En termes d’installations annuelles, le marché éolien européen a crû annuellement de 19, passant de 1.277 MW en 1997 à 8.554 en 2007. En 2007, l’Espagne était de loin le plus vaste marché éolien, suivie de l’Allemagne, de la France et de l’Italie. Huit pays – Allemagne, Espagne, Danemark, Italie, France, Royaume-Uni, Portugal et Pays-Bas - ont désormais plus de 1.000 MW de puissance installée. L’Allemagne, l'Espagne et le Danemark - les trois pays pionniers de l'énergie éolienne - hébergent 70 de la puissance éolienne installée dans l’Union Européenne (voir Figures S.17 et S.18).

La capacité totale éolienne installée dans l’UE à la fin de 2007, supérieure à 56.000 MW, produira 3,7 de la demande en électricité de l’UE à 27 au cours d'une année à vent moyen.

Avec 1.080 MW fin 2007, l’éolien offshore représentait 1,9 de la puissance totale installée dans l’UE, et 3,5 de la production d'électricité provenant de l'énergie éolienne européenne. Le marché reste inférieur à son niveau de 2003, et s’est développé plus lentement que prévu.

Figure S.17 Parts de marché des Etats Membres pour les nouvelles capacités (2007)

Source: EWEA (2008)

Figure S.17 Parts de marché des Etats Membres pour la capacité totale à la fin 2007

Source: EWEA (2008)

Table S.4 Installations cumulées de puissance éolienne dans l’UE et prévisions pour 2010 (en MW)

| INSTALLATIONS CUMULEES | |||||||||

| Pays | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2010 |

| Autriche | 77 | 94 | 140 | 415 | 606 | 819 | 965 | 982 | 1200 |

| Belgique | 13 | 32 | 35 | 68 | 96 | 167 | 194 | 287 | 800 |

| Bulgarie | 10 | 10 | 36 | 70 | 200 | ||||

| Chypre | 0 | 0 | 0 | 0 | 0 | 0 | 0 | ||

| République Tchèque | 3 | 9 | 17 | 28 | 54 | 116 | 250 | ||

| Danemark | 2417 | 2489 | 2889 | 3116 | 3118 | 3128 | 3136 | 3125 | 4150 |

| Estonie | 2 | 2 | 6 | 32 | 32 | 58 | 150 | ||

| Finlande | 39 | 39 | 43 | 52 | 82 | 82 | 86 | 110 | 220 |

| France | 66 | 93 | 148 | 257 | 390 | 757 | 1567 | 2454 | 5300 |

| Allemagne | 6113 | 8754 | 11,994 | 14,609 | 16,629 | 18,415 | 20,622 | 22,247 | 25,624 |

| Grèce | 189 | 272 | 297 | 383 | 473 | 573 | 746 | 871 | 1500 |

| Hongrie | 3 | 3 | 3 | 17 | 61 | 65 | 150 | ||

| Irlande | 118 | 124 | 137 | 190 | 339 | 496 | 746 | 805 | 1326 |

| Italie | 427 | 682 | 788 | 905 | 1266 | 1718 | 2123 | 2726 | 4500 |

| Lettonie | 24 | 27 | 27 | 27 | 27 | 27 | 100 | ||

| Lituanie | 0 | 0 | 6 | 6 | 48 | 50 | 100 | ||

| Luxembourg | 10 | 15 | 17 | 22 | 35 | 35 | 35 | 35 | 50 |

| Malte | 0 | 0 | 0 | 0 | 0 | 0 | 0 | ||

| Pays-Bas | 446 | 486 | 693 | 910 | 1079 | 1219 | 1558 | 1746 | 3000 |

| Pologne | 27 | 63 | 63 | 83 | 153 | 276 | 1000 | ||

| Portugal | 100 | 131 | 195 | 296 | 522 | 1022 | 1716 | 2150 | 3500 |

| Roumanie | 1 | 1 | 1 | 2 | 3 | 8 | 50 | ||

| Slovaquie | 0 | 3 | 5 | 5 | 5 | 5 | 25 | ||

| Slovénie | 0 | 0 | 0 | 0 | 0 | 0 | 25 | ||

| Espagne | 2235 | 3337 | 4825 | 6203 | 8264 | 10,028 | 11,623 | 15,145 | 20,000 |

| Suède | 231 | 293 | 345 | 399 | 442 | 510 | 571 | 788 | 1665 |

| Royaume-Uni | 406 | 474 | 552 | 667 | 904 | 1332 | 1962 | 2389 | 5115 |

| Cumul UE* | 12,887 | 17,315 | 23,098 | 28,491 | 34,372 | 40,500 | 48,031 | 56,535 | 80,000 |

Nota: * Données 2004 UE à 25 ; données 2007 UE à 27.

Source: EWEA (2008)

L’industrie européenne de l'énergie éolienne : acteurs et tendances en matière d’investissements

La croissance spectaculaire de l'énergie éolienne est un moteur d'investissement dans de nouvelles capacités de production, et a attiré une vaste gamme d'acteurs d'un bout à l'autre de la chaîne de valeur industrielle (Chapitre IV.3). Des entreprises d’ingénierie locales axées sur les sites jusqu’aux prestataires de services publics mondiaux verticalement intégrés, tous ont participé à l'histoire de la croissance de l'énergie éolienne européenne.

En tant que région responsable de l'émergence et la diffusion à large échelle de l'éolien, l'Europe est le théâtre de la concurrence la plus acharnée pour les parts de marché que se livrent une douzaine de fournisseurs environ. Sur le marché européen, la répartition des parts de marché a été extrêmement stable, peu de mouvements étant intervenus depuis la phase de consolidation qui s'est produite en 2003 et 2004 parmi les fournisseurs prédominants. Entre 2003 et 2007, trois acteurs ont chacun réalisé en moyenne une part de marché supérieure à 15 des MW ajoutés annuels, suivis par quatre acteurs dont chacun a réalisé une part de 5 à 10.

La gestion de la chaîne de production constitue un élément compétitif majeur. La relation qui unit les constructeurs de turbines à leurs fournisseurs est devenue cruciale, et a été fortement sollicitée au cours des trois dernières années, car la forte augmentation de la demande a exigé d'accélérer la production, de réaliser des investissements significatifs et d'accroître la réactivité afin de gagner en valeur sur un marché en croissance rapide.

De plus, la chaîne de valeur de l’énergie éolienne en Europe connaît une évolution dynamique en raison de la redistribution de la propriété des actifs, de la recherche de croissance sur les marchés en maturation, et des efforts entrepris par les acteurs pour passer à l'échelle paneuropéenne. La prolifération des acteurs cherchant à développer, acquérir ou exploiter des centrales éoliennes a intensifié la concurrence à un niveau sans précédent, en privilégiant les éléments clés que sont la connaissance des marchés locaux, le savoir-faire technique et la capacité financière comme éléments cruciaux de développement.

Positionnement des acteurs clés

La redistribution actuelle des actifs utilisés en Europe pour produire l'énergie éolienne illustre clairement les augmentations d'échelle et l'expansion géographique que connait l'industrie. L'industrie éolienne qui, à la fin des années 1990, était concentrée au Danemark et en Allemagne et constituée d'éoliennes isolées appartenant à des agriculteurs, inclut maintenant des douzaines d'acteurs multinationaux qui possèdent plusieurs gigawatts de capacité installée. Cinq grands modes de propriété, qui constituent autant de blocs, caractérisent maintenant la structure du marché européen.

1 les services publics;

2 les plus gros producteurs d'électricité indépendants européens (IPP ou partenariat public/privé);

3 les autres IPP espagnols;

4 les investisseurs allemands;

5 les autres investisseurs européens/IPP.

Au cours des cinq dernières années, la tendance la plus marquante a été la participation accrue des prestataires publics dans l'industrie. La part de la puissance éolienne installée totale détenue par les prestataires de services publics est passée de 17 en 2002 à 25 en 2007. Le bond le plus spectaculaire a eu lieu entre 2005 et 2006, lorsque les principaux prestataires publics régionaux on connu une croissance annuelle d'installations éoliennes supérieure à 500 MW.

Plans d'investissements

Pour la période 2007 à 2010, les 15 premiers prestataires de services et IPP européens en termes de MW installés prévu de développer 18 GW d'éolien, équivalent à plus de 25 milliards d'€ d'investissements dans des centrales éoliennes, sur la base des estimations de coûts actuelles par MW installé. Globalement, on s’attend à voir le marché éolien européen croître annuellement de plus de 9 GW jusqu'à 2010 inclus, ce qui se traduit par des investissements annuels progressant de 10 milliards d’€ à près de 16 milliards d’€.

Dans l’ensemble, le marché européen arrive à maturité, avec l'intégration progressive de la technologie sur le marché électrique. Bien que l'énergie éolienne soit a présent une partie intégrante de la pyramide de production, aux côtés de sources d'énergie classiques sur des marchés tels que l'Allemagne, l'Espagne ou le Danemark, elle continue d’affronter le double défi de la concurrence avec les autres technologie renouvelables tout en s'avérant être un choix énergétique judicieux pour les principaux producteurs d'électricité en quête de croissance et de diversification de leur portefeuille

Situation des marchés mondiaux de l’énergie éolienne

Dans sa meilleure année à ce jour, l’industrie éolienne mondiale, étudiée au Chapitre IV.4, a installé 20.000 MW en 2007. Ce développement mené par les Etats-Unis, la Chine et l'Espagne, a porté la capacité mondiale installée à 93.864 MW. Cela représenté une augmentation de 31 par rapport au marché en 2006, et une augmentation de capacité installée totale mondiale d'environ 27 .

Les cinq premiers pays en termes de capacité installée sont l’Allemagne (22,3 GW), les Etats-Unis (16,8 GW), l'Espagne (15,1 GW), l'Inde (7,8 GW) et la Chine (5,9 GW). En termes de valeur économique, le marché éolien mondial représentait en 2007 environ 25 milliards d’€ (37 milliards d’US$) de nouveaux équipements de production, et il a attiré 34 milliards d’€ (2 milliards d’US$) d'investissements totaux.

L’Europe reste le premier marché éolien : en 2007, les nouvelles installations représentaient 43 du total mondial, et les entreprisse européennes fournissaient 66 de la capacité éolienne mondiale.

Les marchés chinois et américain poursuivent leur essor

Les Etats-Unis ont annoncé une capacité record de 5.244 MW installée en 2007, soit plus du double de 2006, pour environ 30 de la nouvelle capacité de production du pays en 2007. Aux Etats-Unis, la capacité éolienne totale a connu une croissance de 45 en 2007, avec 16,8 GW installés. Tandis qu'en Europe, l'énergie éolienne représente environ 4 de la demande électrique en 2008, les fermes éoliennes des Etats-Unis vont produire 48 milliards de kWh d'électricité en 2008, ce qui représente un peu plus d’1 de l’offre électrique américaine.

Au cours de l’année 2007, la Chine a ajouté 3.449 MW de capacité éolienne, ce qui représente une croissance du marché de 156 par rapport à 2006 Elle se classe maintenant au cinquième rang pour la capacité totale installée, avec plus de 6.000 MW à la fin de 2007. Néanmoins, les experts estiment qu’il ne s’agit que d’un début, et que la véritable croissance de la Chine est à venir. Les constructeurs européens sont bien positionnés pour saisir cette opportunité.

Barrières administratives et barrières à l'accès au réseau

De nos jours, l’intégration des énergies renouvelables au marché européen de l’électricité se heurte à de multiples barrières. Le Chapitre IV.5 adopte le point de vue d'un promoteur de projet, et examine les barrières qui surviennent au cours du processus d'acquisition du permis de construire, de licences d’aménagement du territoire et d'autorisations d'accès au réseau, en prenant l'exemple de quatre Etats Membres de l'UE.

Le porteur de projet se heurte à des barrières si les procédures qu'il doit respecter ne sont pas définies avec cohérence, ce qui inclut le manque de transparence ou les exigences administratives excessives. Chaque Etat Membre européen présente de telles barrières, mais leur incidence sur le déploiement des énergies renouvelables différent selon les pays. Les barrières administratives, sociales et financières, ainsi que celles liées au raccordement au réseau, constituent un redoutable obstacle aux investissements et à la compétitivité de l’énergie éolienne sur les marchés européens et mondiaux.

| Sitemap | Partners | Disclaimer | Contact | ||

|

coordinated by  |

supported by  |

The sole responsibility for the content of this webpage lies with the authors. It does not necessarily reflect the opinion of the European Communities. The European Commission is not responsible for any use that maybe made of the information contained therein. |