MAIN PUBLICATION :

| Home � Resumen ejecutivo � Parte IV: Industria y mercados |

|

Parte IV: Industria y mercados

En 2001, la UE aprobó la directiva para la promoción de la electricidad producida a partir de fuentes renovables en el mercado eléctrico interno. Este sigue siendo el instrumento legislativo más significativo a nivel mundial para la integración de la electricidad producida por las energías renovables, incluida la energía eólica. Esta directiva contiene un objetivo indicativo del 21% de la demanda de la electricidad final en la UE que deberá ser cubierta por fuentes renovables en 2010, y regula los mercados de la electricidad en que operan. Ha sido tremendamente eficaz en la promoción de las energías renovables, particularmente en la energía eólica, y es el factor clave para explicar el éxito mundial de las industrias de energías renovables europeas y de la posición de liderazgo internacional de las empresas de energía eólica de Europa.

La aplicación gradual de la directiva de electricidad renovable de 2001 en los Estados Miembros, así como la decisión unánime tomada por el Consejo Europeo en la cumbre primaveral de marzo de 2007 para una cuota vinculante del 20% de energía renovable en la UE en 2020, son pasos que van en la dirección correcta e indicadores del mayor compromiso político. Se espera que el Parlamento y el Consejo europeos adopten una nueva directiva, basada en la propuesta de la Comisión Europea de enero de 2008, antes de la primavera de 2009. Su principal objetivo se centra en un aumento de la cuota de la energía renovable en la UE, que pasaría del 8,5% de 2005 al 20% en 2020, lo que significa que más de un tercio de la electricidad de la UE tendrá que proceder de energías renovables en 2020, a partir del15% en 2007. Queda ya patente que la energía eólica será la que más contribuya a este incremento.

El mix energético de la UE

Mientras la generación térmica, con más de 430 GW, ha servido durante mucho tiempo de columna vertebral de la producción energética de Europa, en combinación con la hidráulica y la nuclear, Europa se encuentra inmersa en una transición imparable desde las fuentes energéticas convencionales hacia las tecnologías energéticas renovables (Capítulo IV. 1). Entre 2000 y 2007, la capacidad energética total de la UE aumentó en 200 GW, alcanzando los 775 GW a finales de 2007. Los cambios más notables en el mix energético europeo fueron la práctica duplicación de la capacidad del gas, que alcanzó los 164 GW y la más que cuadruplicación de la energía eólica, que pasó de los 13 GW a los 57 GW.

La energía eólica en el mercado energético europeo

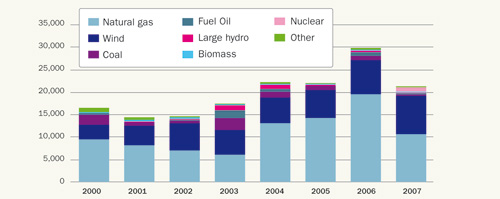

La UE lidera el desarrollo de la energía eólica con políticas que facilitan el despliegue de las tecnologías energéticas renovables. Con una impresionante tasa de crecimiento anual de más del 20% en MW instalados entre 2000 y 2007 (Figura S. 16), la energía eólica se ha establecido claramente como una fuente energética relevante en el mercado de generación de energía europeo. El 30% de toda la capacidad energética instalada en la UE en los últimos cinco años ha sido energía eólica, posicionándose así este tipo de energía en el segundo puesto con relación a la instalación de la capacidad de la UE de los últimos diez años, por detrás del gas natural (55%). En 2007, el 40% de la capacidad anual instalada de la UE correspondió a la energía eólica, que aumentó más que ninguna otra tecnología de generación energética en Europa, incluido el gas natural.

Figura S.16 Nueva capacidad energética, EU, 2000–2007 (en MW)

Fuentes: EWEA (2008); EWEA/Platts (2008)

La cuota de energía eólica ha alcanzado valores cercanos al 10 % de la capacidad total instalada y más del 5 % de la demanda de electricidad nacional de cinco mercados europeos, Alemania, España, Dinamarca, Portugal e Irlanda, sobrepasando el 10 % tanto en España como en Dinamarca.

El estado actual del mercado de energía eólica en la UE

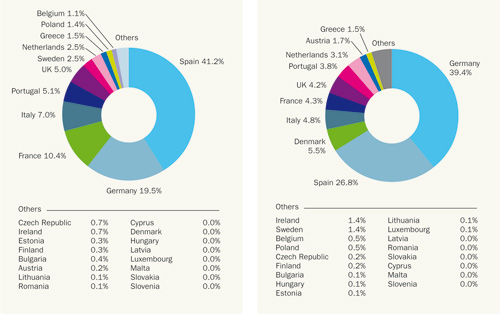

< >En la UE, la capacidad de la energía eólica instalada ha aumentado con una media del 25 % anual en los últimos 11 años, pasando de los 4.753 MW de 1997 a los 56.535 MW en 2007 (Capítulo IV.2). En términos de instalaciones anuales, el mercado europeo de aerogeneradores ha crecido en un 19 % anual, desde los 1.277 MW de 1997 a los 8.554 MW en 2007. En 2007, España fue con diferencia el mayor mercado eólico, seguido de Alemania, Francia e Italia. Ocho países, Alemania, España, Dinamarca, Italia, Francia, Reino Unido, Portugal y Países Bajos, tienen ahora más de 1.000 MW instalados. Alemania, España y Dinamarca, los tres países pioneros en energía eólica, albergan el 70% de la capacidad energética eólica instalada en la UE (véanse las Figuras S.17 y S.18).

< >Los más de 56.000 MW de capacidad energética eólica total instalada en la UE a finales de 2007 producirán un 3,7 % de la demanda eléctrica de la UE de los 27, considerando un año de viento medio.

< >Con 1.080 MW instalados a finales de 2007, el sector eólico marino representaba el 1,9 % de la capacidad instalada en la UE y el 3,5 % de la producción de electricidad a partir de energía eólica en la UE. El mercado sigue estando por debajo del nivel de 2003 y el desarrollo se ha ralentizado más de lo esperado.

Figura S.17 Cuotas de mercado de capacidad nueva de los Estados Miembros (2007)

Fuente: EWEA (2008)

Figura S.18 Cuotas de mercado de capacidad total de los Estados Miembros a finales de 2007

Fuente: EWEA (2008)

Tabla S.4 Instalaciones acumuladas de energía eólica en la UE y proyecciones para 2010 (en MW)

| INSTALACIONES ACUMULADAS | |||||||||

| País | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2010 |

| Austria | 77 | 94 | 140 | 415 | 606 | 819 | 965 | 982 | 1.200 |

| Bélgica | 13 | 32 | 35 | 68 | 96 | 167 | 194 | 287 | 800 |

| Bulgaria | 10 | 10 | 36 | 70 | 200 | ||||

| Chipre | 0 | 0 | 0 | 0 | 0 | 0 | 0 | ||

| República Checa | 3 | 9 | 17 | 28 | 54 | 116 | 250 | ||

| Dinamarca | 2.417 | 2.489 | 2.889 | 3.116 | 3.118 | 3.128 | 3.136 | 3.125 | 4.150 |

| Estonia | 2 | 2 | 6 | 32 | 32 | 58 | 150 | ||

| Finlandia | 39 | 39 | 43 | 52 | 82 | 82 | 86 | 110 | 220 |

| Francia | 66 | 93 | 148 | 257 | 390 | 757 | 1.567 | 2.454 | 5.300 |

| Alemania | 6.113 | 8.754 | 11.994 | 14.609 | 16.629 | 18.415 | 20.622 | 22.247 | 25.624 |

| Grecia | 189 | 272 | 297 | 383 | 473 | 573 | 746 | 871 | 1.500 |

| Hungría | 3 | 3 | 3 | 17 | 61 | 65 | 150 | ||

| Irlanda | 118 | 124 | 137 | 190 | 339 | 496 | 746 | 805 | 1.326 |

| Italia | 427 | 682 | 788 | 905 | 1.266 | 1.718 | 2.123 | 2.726 | 4.500 |

| Letonia | 24 | 27 | 27 | 27 | 27 | 27 | 100 | ||

| Lituania | 0 | 0 | 6 | 6 | 48 | 50 | 100 | ||

| Luxemburgo | 10 | 15 | 17 | 22 | 35 | 35 | 35 | 35 | 50 |

| Malta | 0 | 0 | 0 | 0 | 0 | 0 | 0 | ||

| Países Bajos | 446 | 486 | 693 | 910 | 1.079 | 1.219 | 1.558 | 1.746 | 3.000 |

| Polonia | 27 | 63 | 63 | 83 | 153 | 276 | 1.000 | ||

| Portugal | 100 | 131 | 195 | 296 | 522 | 1.022 | 1.716 | 2.150 | 3.500 |

| Rumanía | 1 | 1 | 1 | 2 | 3 | 8 | 50 | ||

| Eslovaquia | 0 | 3 | 5 | 5 | 5 | 5 | 25 | ||

| Eslovenia | 0 | 0 | 0 | 0 | 0 | 0 | 25 | ||

| España | 2.235 | 3.337 | 4.825 | 6.203 | 8.264 | 10.028 | 11.623 | 15.145 | 20.000 |

| Suecia | 231 | 293 | 345 | 399 | 442 | 510 | 571 | 788 | 1.665 |

| Reino Unido | 406 | 474 | 552 | 667 | 904 | 1.332 | 1.962 | 2.389 | 5.115 |

| UE Acumulado* |

12.887 | 17.315 | 23.098 | 28.491 | 34.372 | 40.500 | 48.031 | 56.535 | 80.000 |

Nota: *De la UE de los 25 en 2004; de la UE de los 27 en 2007.

Fuente: EWEA (2008)

Industria eólica europea: < >Agentes y tendencias de inversión

El crecimiento espectacular de la energía del viento como vehículo para las nuevas inversiones en el sector energético, ha atraído a una amplia gama de agentes a lo largo de toda la cadena de valor de la industria (Capítulo IV.3). Tanto las firmas de ingeniería locales, centradas en un emplazamiento, como las grandes compañías eléctricas han formado parte del historial de crecimiento europeo de la energía eólica.

Europa, como región a cargo de la expansión pionera de la energía eólica a gran escala, alberga el mayor número de competidores en busca de cuota de mercado, con casi una docena de proveedores. El mercado europeo ha experimentado una distribución de la cuota de mercado altamente estable, con pequeños cambios desde la consolidación de los proveedores líderes en 2003 y 2004. Entre 2004 y 2007, tres actores alcanzaron una cuota de mercado en MW anual superior al 15% de media, seguidos de cuatro actores con una cuota de entre el 5% y el 10%.

La gestión de la cadena de suministro es un factor de competitividad clave en la oferta de turbinas eólicas. Las relaciones entre los fabricantes de aerogeneradores y los proveedores de componentes resultan cada vez más cruciales, y en los últimos tres años han soportado aún más presión, ya que la creciente demanda ha exigido plazos más cortos, mayores inversiones y una mayor agilidad para captar valor en un sector en rápido crecimiento.

Además, la cadena de valor de la energía eólica de Europa está experimentando cambios dinámicos, por la redistribución de la propiedad de los activos, la búsqueda de crecimiento en mercados maduros y la pretensión de maximizar la escala por parte de los distintos actores en una etapa cada vez más paneuropea. La proliferación de promotores que pretenden desarrollar, comprar u operar plantas eólicas ha empujado la competencia a un nivel nuevo, subrayando los elementos clave del conocimiento del mercado local, la experiencia técnica y la capacidad financiera como elementos cruciales para posicionarse en la cadena de valor.

Posicionamiento de agentes clave

La cambiante distribución de la propiedad de los activos de energía eólica en Europa se ilustra y explica claramente por el escalado de la industria y la expansión geográfica en los últimos años. . Desde una industria que, a finales de los noventase hallaba concentrada en Dinamarca y Alemania con turbinas individuales de propietario único, hoy en día la propiedad de la energía eólica incluye a docenas de agentes multinacionales, en posesión de varios GW de capacidad instalada. Cinco bloques principales de propiedad caracterizan, en la actualidad, la estructura del mercado europeo:

1 Compañías eléctricas;

2 los mayores Productores de Energía Independientes (PEI) de Europa;

3 otros PEI españoles;

4 inversores alemanes;

5 otros inversores/PEI europeos.

En los últimos cinco años, la tendencia más destacada ha sido el aumento de la participación de las grandes compañías eléctricas en la industria. La cuota de compañías eléctricas sobre el total de la energía eólica instalada pasó del 17% en 2002 al 25% en 2007. El mayor empuje tuvo lugar entre 2005 y 2006, cuando las principales compañías eléctricas eólicas regionales participaron en proyectos que supusieron incrementos de potencia instalada de más de 500 MW.

Inversión futura prevista

Para el periodo entre 2007 y 2010, las 15 principales compañías eléctricas de Europa y los PEI tenían previsto instalar parques eólicos con una capacidad de más de 18 GW, lo que se traduce en una inversión en parques eólicos de más de 25 mil millones de euros, conforme a los costes estimados existentes por MW instalado. En general, el mercado eólico europeo espera crecer con una tasa de más de 9 GW instalados anualmente hasta 2010, lo que se traduce en inversiones anuales de más de 10 mil millones de euros, llegando a alcanzar los casi 16 mil millones de euros.

El conjunto del mercado europeo de la energía eólica está madurando gracias a una sólida y emergente tecnología en el mercado energético global. Aunque en mercados como Alemania, España y Dinamarca la energía eólica se ha convertido en una parte integrante del mix de generación, junto con las fuentes de energía convencionales, , esta tecnología continúa afrontando el doble reto de competir contra otras tecnologías renovables al tiempo que debe afianzarse como una elección energética sólida para grandes productores de energía que deseen crecer y diversificar sus carteras.

El estado de los mercados de la energía eólica en el mundo

La industria eólica mundial, comentada en el Capítulo IV. 4, instaló 20.000 MW en 2007, su mejor año. Este desarrollo fue liderado por EE.UU., China y España alcanzando una capacidad instalada mundial de 93.864 MW. Esto supuso un crecimiento del 31 por ciento en comparación con el mercado de 2006, y representó un aumento general de la capacidad global instalada del 27 por ciento.

Los cinco países principales en términos de capacidad instalada son Alemania (22,3 GW), EE.UU. (16,8 GW), España (15,1 GW), India (7,8 GW) y China (5,9 GW). En términos de valor económico, el mercado eólico mundial en 2007 alcanzó los 25 mil millones de euros (37 mil millones de $) en nuevos equipos generadores, y atrajo 34 mil millones de euros (50,2 mil millones de $) en inversión total.

Europa sigue siendo el mercado líder para la energía eólica: sus nuevas instalaciones representan un 43 por ciento del total mundial y las empresas europeas proveyeron el 66 por ciento de la capacidad de energía eólica mundial en 2007.

Los mercados estadounidense y chino siguen despegando

EE.UU. marcó un record de 5.244 MW instalados en 2007, más del doble que en 2006, lo que representa el 30% de la nueva capacidad de producción energética del país en 2007. La capacidad de generación de energía eólica en EEUU en general creció en un 45 por ciento en 2007, con un total de capacidad instalada de 16,8 GW. Mientras la energía eólica de EE.UU. cubre un cuatro por ciento de la demanda de electricidad en 2008, los parques eólicos estadounidenses generarán en torno a 48 mil millones de kWh de electricidad en 2008, lo que representa más del 1 por ciento del suministro eléctrico estadounidense.

China incorporó 3.449 MW de capacidad energética eólica en 2007, lo que representa un crecimiento de mercado del 156% en 2006, y ahora ocupa el quinto puesto del ranking mundial de capacidad energética eólica instalada, con más de 6.000 MW a finales de 2007. Sin embargo, los expertos calculan que éste es simplemente el comienzo, y que el crecimiento real de China aún está por llegar. Los fabricantes europeos están bien posicionados para explotar esta oportunidad de mercado.

Barreras administrativas y de acceso a redes

Hoy en día, la integración de la electricidad procendente de fuentes de energía renovables en el mercado europeo de la electricidad hace frente a múltiples barreras. El Capítulo IV.5 toma el punto de vista de un promotor y observa las barreras que se suceden durante el proceso de adquisición de permisos de construcción, las licencias de planificación territorial y el acceso a redes, usando como ejemplo cuatro Estados Miembros de la UE.

Las barreras se aparecen cuando los procedimientos que el promotor de un proyecto debe cumplir no se establecen de forma coherente; incluida la falta de transparencia y los excesivos requisitos administrativos. Todos los Estados Miembros se enfrentan a tales barreras, pero su impacto en el despliegue de la energía renovable difiere para cada país. Las barreras administrativas, sociales y financieras, así como las relacionadas con la conexión a las redes eléctricas, son un serio obstáculo para la inversión y la competitividad de la energía eólica en el mercado europeo y en los mercados mundiales.

| Sitemap | Partners | Disclaimer | Contact | ||

|

coordinated by  |

supported by  |

The sole responsibility for the content of this webpage lies with the authors. It does not necessarily reflect the opinion of the European Communities. The European Commission is not responsible for any use that maybe made of the information contained therein. |